Breve ejemplo de empresa que puede beneficiarse de los aumentos en el precio del petróleo. If Capital EAF

06 de Marzo 2022

TESIS DE INVERSIÓN HUNTER GROUP ASA

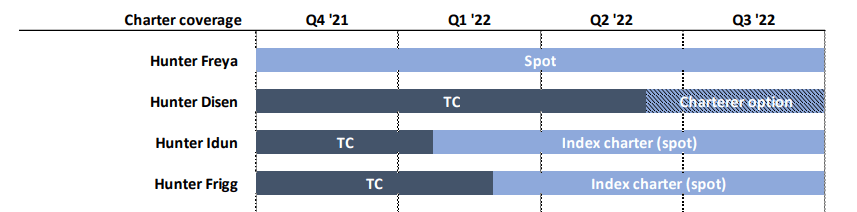

Hunter Group ASA (HUNT) es una empresa que se centra en servicios petroleros y de transporte marítimo en Noruega e internacionalmente. Dispone de cuatro buques SMART idénticos construidos en 2019-20 y equipados con scrubbers.

¿Por qué Hunter Group ASA es interesante?

Para ello, debemos saber que se trata de un sector muy cíclico, en el que la mayoría de las empresas pierden mucho dinero cuando el ciclo se encuentra en su parte baja.

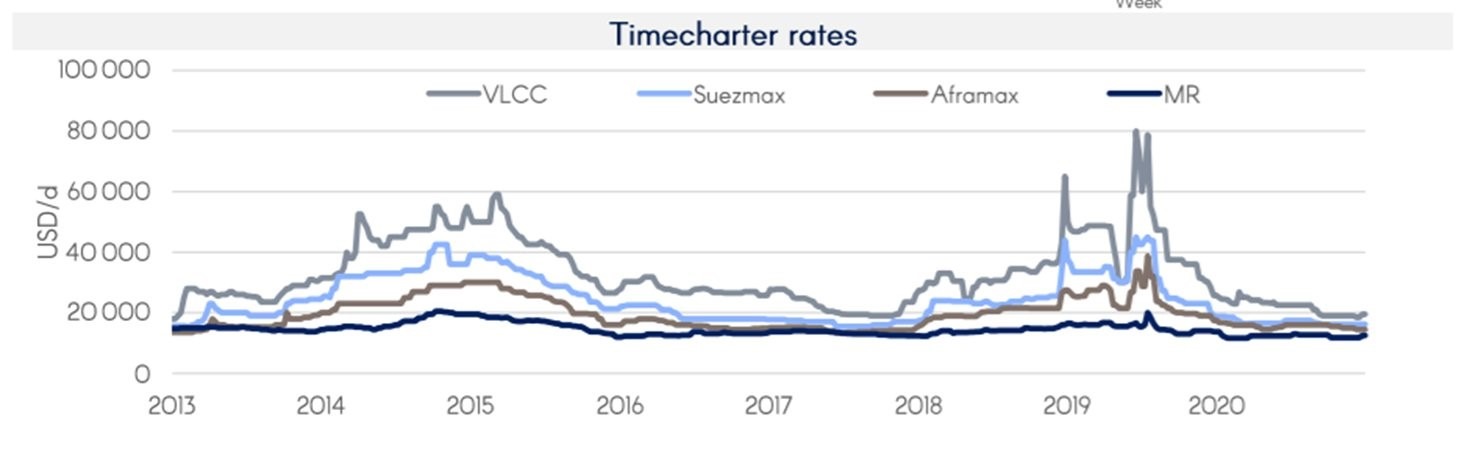

Si observamos la siguiente imagen, los rates (precio que ganan las empresas por transportar una mercancía de un punto a otro) en este sector son muy bajos en la actualidad.

Esto ocurre porque hay demasiados barcos (oferta), así que deberá disminuir el número de barcos para que las ganancias de las empresas aumenten. También es llamado «ciclo del capital» y ocurre también en otras muchas industrias, en el que las empresas tendrán que dejar de invertir porque los rendimientos no son atractivos (se ve perfectamente en la siguiente imagen).

Esto ocurre porque hay demasiados barcos (oferta), así que deberá disminuir el número de barcos para que las ganancias de las empresas aumenten. También es llamado «ciclo del capital» y ocurre también en otras muchas industrias, en el que las empresas tendrán que dejar de invertir porque los rendimientos no son atractivos (se ve perfectamente en la siguiente imagen).

Esto provocará que tarde o temprano disminuya el número de barcos al no haber nuevos pedidos en el futuro y al tener que achatarrar los barcos antiguos.

Es importante mencionar que los barcos viejos son poco valorados en la industria, ya que tienen más probabilidades de tener un accidente (recordemos que se trata de transportar petróleo). Es complicado saber cuándo el ciclo va a cambiar de tendencia, por ello es importante escoger una buena empresa si quieres exponerte a este difícil sector.

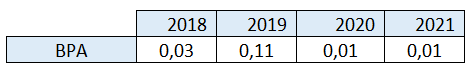

Entonces, si las empresas están perdiendo dinero actualmente, ¿por qué nos gusta Hunter Group? Hunter Group ASA ha conseguido mantener en positivo su beneficio, a pesar de tener unos rates muy bajos. Incluso ha tenido una buena política de retribución al accionista durante los últimos años.

Hunter Group cuenta con una flota de 4 barcos nuevos, equipados con scrubbers (dispositivo que depura la contaminación del aire) que será esencial el próximo año por nuevas regulaciones ESG, y la mayoría de las empresas no disponen de esta tecnología. Si las empresas no disponen de scrubbers, tendrán que utilizar un combustible menos contaminante y, por lo tanto, más caro. Cómo ya hemos indicado, todos los buques disponen de scrubbers, por lo que no debe preocuparnos que el precio del combustible “ecológico” (VLSFO).

Hunter Group cuenta con una flota de 4 barcos nuevos, equipados con scrubbers (dispositivo que depura la contaminación del aire) que será esencial el próximo año por nuevas regulaciones ESG, y la mayoría de las empresas no disponen de esta tecnología. Si las empresas no disponen de scrubbers, tendrán que utilizar un combustible menos contaminante y, por lo tanto, más caro. Cómo ya hemos indicado, todos los buques disponen de scrubbers, por lo que no debe preocuparnos que el precio del combustible “ecológico” (VLSFO).

Si nos fijamos en su valoración, actualmente cotiza a 0,7 Price/NAV, con un descuento considerable sobre el valor de sus activos. Para ponernos en situación, cotiza a una valoración equiparable a sus competidores pero con mejores barcos y más nuevos, con una buena política de retribución al accionista y unos beneficios positivos en un mal momento del ciclo. Este descuento respecto al valor de sus activos debería disminuir en el futuro, cuando el ciclo vuelva a cambiar, para entonces el valor de sus barcos también habrá aumentado.

Mientras tanto, tenemos una compañía de calidad con ventajas competitivas en la que podemos estar tranquilos y esperar a que el ciclo del capital haga su trabajo. El downside, en nuestra opinión, es limitado y el tiempo es una variable que juega a nuestro favor.